“...the most dangerous people on the planet are those who sincerely believe something that is false.”

“...la gente más peligrosa del

planeta son aquellos que creen sinceramente en algo que es falso.”

Steve Keen, Debunking Economics (2ª

Edición, 2011)

En la anterior entrada exponía el

panorama general. Es hora de profundizar y, el primer paso, es

considerar cuál es el impacto del dinero y la deuda en nuestro

sistema económico.

He expuesto las grandes lineas de un

sistema monetario que crea dinero de curso legal mediante el crédito

bancario de manera pro-cíclica sin un verdadero control por parte de

las autoridades monetarias. El reverso de esa creación excesiva o

descontrolada de dinero en épocas de crecimiento económico generado

por las burbujas de activos, es la destrucción de dinero cuando

empresas y familias inician el proceso de desendeudamiento. Ya hemos

mencionado la temida deflación por deuda que Soddy describió de

forma temprana en 1926 y, que se ha fomentado en la zona euro

mediante la llamada austeridad a pesar de ser un remedio con la misma

base científica que las sangrías que practicaban los médicos

medievales y renacentistas, es posible que te curaras, pero era a

pesar de la sangría y no gracias a ella.

También, mencioné que el modelo del

multiplicador que se explica en la facultades y escuelas de economía

es engañoso, pues conduce a entender la relación causal entre la

base monetaria (power money) y la masa monetaria (broad money) justo

a la inversa de lo que la realidad evidencia. No obstante, ese modelo

es útil a los efectos de mantener un velo de confusión sobre quién

ostenta el poder de creación del dinero y cuáles son los

extraordinarios privilegios que les concede, pues va más allá de

ser un mero fenómeno económico.

Las sucesivas entradas se basarán y

complementarán con el documento “Creating a Sovereign MonetarySystem” de Ben Dyson, Andrew Jackson y Graham Hodgson de la

organización británica Positive Money así como en los libros

“Modernising Money” (2013) de Dyson y Jackson y “Where does money come from?” (2012) de Josh Ryan-Collins, Tony Greenham,

Richard Werner y Andrew Jackson. El documento es una exposición

condensada del libro “Modernising Money”. Para su difusión he

traducido el documento al castellano (“Creando un Sistema de DineroSoberano”). No obstante, en esta entrada vamos a tratar dos

aspectos fundamentales de divergencia con la teoría neoclásica, el

llamado velo monetario o neutralidad del dinero y, lo que es el

reverso de la moneda de lo anterior, la omisión de la deuda en sus

modelos por carecer de relevancia a nivel agregado. Para ello, nos

apoyaremos en David Graeber y su libro “En Deuda: Una Historia

Alternativa de la Economía” y Steve Keen y diversos de sus

documentos y la segunda edición de su libro “Debunking Economics”.

El velo monetario

Para la teoría económica clásica y

neoclásica, el dinero surge de forma natural del deseo de

intercambio de todo ser humano, sin necesidad de intervención

estatal o de cualquier autoridad. Es la solución a las dificultades

que supone el trueque. La solución “natural” es convertir

determinadas mercancías por sus idóneas características en dinero.

Las características que se buscaban para que esas mercancías

ejercieran la función de “dinero” eran que fueran valiosas,

fácilmente transportables y divisibles para poder casar las

operaciones de intercambio. Las mercancías que mejor cumplen esas

características son los metales preciosos y, por encima de todos, el

oro; aunque históricamente los objetos que han hecho funciones de

dinero son innumerables y, no tenían necesariamente porque cumplir la totalidad de los requisitos citados. El gran economista clásico John Stuart Mill nos da una definición de esa visión del dinero como mercancía:

En resumen, no

puede haber algo más intrínsecamente insignificante, en la economía

de la sociedad, que el dinero; excepto por su carácter de artilugio

para ahorrar tiempo y trabajo. Es una máquina para

hacer rápida y cómodamente lo que tiene que ser hecho, que

sin él se haría menos veloz y cómodamente; y

como muchas otras clases de máquinas, sólo ejerce una

influencia distinguible e independiente cuando no funciona.

De esta forma, las monedas acuñadas en

metales preciosos se convierten, para los clásicos, en la definición

misma de dinero y, esa imagen se mantiene para el imaginario popular,

casi incólume, hasta nuestros días. Joseph Shumpeter describe esa

concepción de la moneda como mercancía que ejerce de velo sobre el

trueque de la siguiente forma:

“El análisis

real” proviene del principio que todo fenómeno esencial de la vida

económica puede ser descrito en términos de bienes y servicios, de

decisiones acerca de ellos y de relaciones entre ellos. El dinero

entra en escena sólo como un artilugio técnico que se ha adoptado

para facilitar las transacciones...mientras funcione normalmente, no

afectará al proceso económico, el cual se comporta de la misma

forma como sería en una economía de trueque: esto es

fundamentalmente lo que significa el concepto de dinero neutral.

Para el lector familiarizado con el

monetarismo, la cita anterior le evocará la teoría cuantitativa del

dinero. Dicha teoría refleja a la perfección el postulado de la

neutralidad del dinero. La teoría cuantitativa no es más que una

identidad contable, siempre cierta, entre la cantidad de dinero en

circulación y las transacciones en el conjunto de la economía. Pero

esta teoría, además de postular la neutralidad del dinero, también

sostiene algo que es de nuestro máximo interés, que el banco

central determina o, está en su mano determinar la cantidad de

dinero en circulación de forma que no afecte al proceso económico,

en otras palabras, velar porque esa neutralidad se mantenga

suministrando el lubricante necesario para que los intercambios se

produzcan sin fricciones.

Pero, antes de proseguir detengámonos

en lo que David Graeber denomina, con acierto, el mito del trueque.

Este mito está en el núcleo mismo de la teoría económica

dominante y, aunque pueda parecer una explicación plausible, sin

duda lo es, nunca ha sido confirmada. De hecho, historiadores y

antropólogos jamás han encontrado en ninguna sociedad aquello que

la teoría postula como el origen de dinero y, por el contrario, han

encontrado numerosas pruebas en contra de la hipótesis planteada.

Como suele ocurrir en economía se ha seguido la pauta habitual,

ignorarlo y seguir explicando la parábola de Adam Smith como un relato cierto del nacimiento del dinero. Visto desde fuera

y, a primera vista, puede parecer un tema menor, en todo caso, si la

hipótesis no se confirma parecería sensato abandonarla en favor de

otras que se adaptarán mejor a los hechos. Pero aquí, además de la

pauta habitual de ignorar las críticas, hay algo más esencial en el

tema de la fábula del origen de dinero a lo que no puede renunciarse

sin, por así decirlo, vender el alma al diablo.

Dice Graeber respecto a la fábula de

Adam Smith por la que a partir del truque surge el dinero:

“Es evidente

que esta historia jugó un papel crucial no sólo en la fundación de

la disciplina de Economía, sino en la propia idea de que había algo

llamado «economía», que operaba según sus propias reglas,

apartada de la moral o de la vida política y, que los economistas

podían tomar como su campo de estudios. «La economía» es aquella

actividad en que nos abandonamos a nuestra propensión natural a

trocar e intercambiar. Seguimos trocando e intercambiando. Siempre lo

haremos. El dinero es tan sólo el medio más eficaz.”

Por lo tanto, la fábula nos da una

coartada, aquel lugar donde nuestra alma económica se desarrollará

sin cortapisas. Lo que está en juego es el mercado como entidad

“natural” de ordenación, mediante precios que son medidos en

unidades de cuenta que permiten un intercambio fluido. El motor

último, es la diferencia positiva de utilidad que cada parte de la

transacción obtiene con el intercambio. Nuestra naturaleza humana

nos lleva al intercambio, como sostenía Adam Smith; por eso, el

mercado es algo que surge de forma espontánea y, el dinero, es un

perfeccionamiento en esa singladura.

Lo decisivo para los economistas es el

intercambio mismo, como dice Graeber, el dinero no es importante. La

economía real, una vez levantado el velo monetario, no son más que

vastos sistemas de trueque. Como bien señala:

El problema es

que la historia demuestra que, sin dinero, esos vastos sistemas de

trueque no se dan. Incluso cuando las economías «regresan al

trueque», como se decía de Europa durante la Edad Media, no

abandonan realmente el uso de dinero. En la Edad Media, por ejemplo,

todo el mundo continuó tasando el valor de herramientas y ganado en

la antigua moneda romana, pese a que las propias monedas habían

dejado de circular.

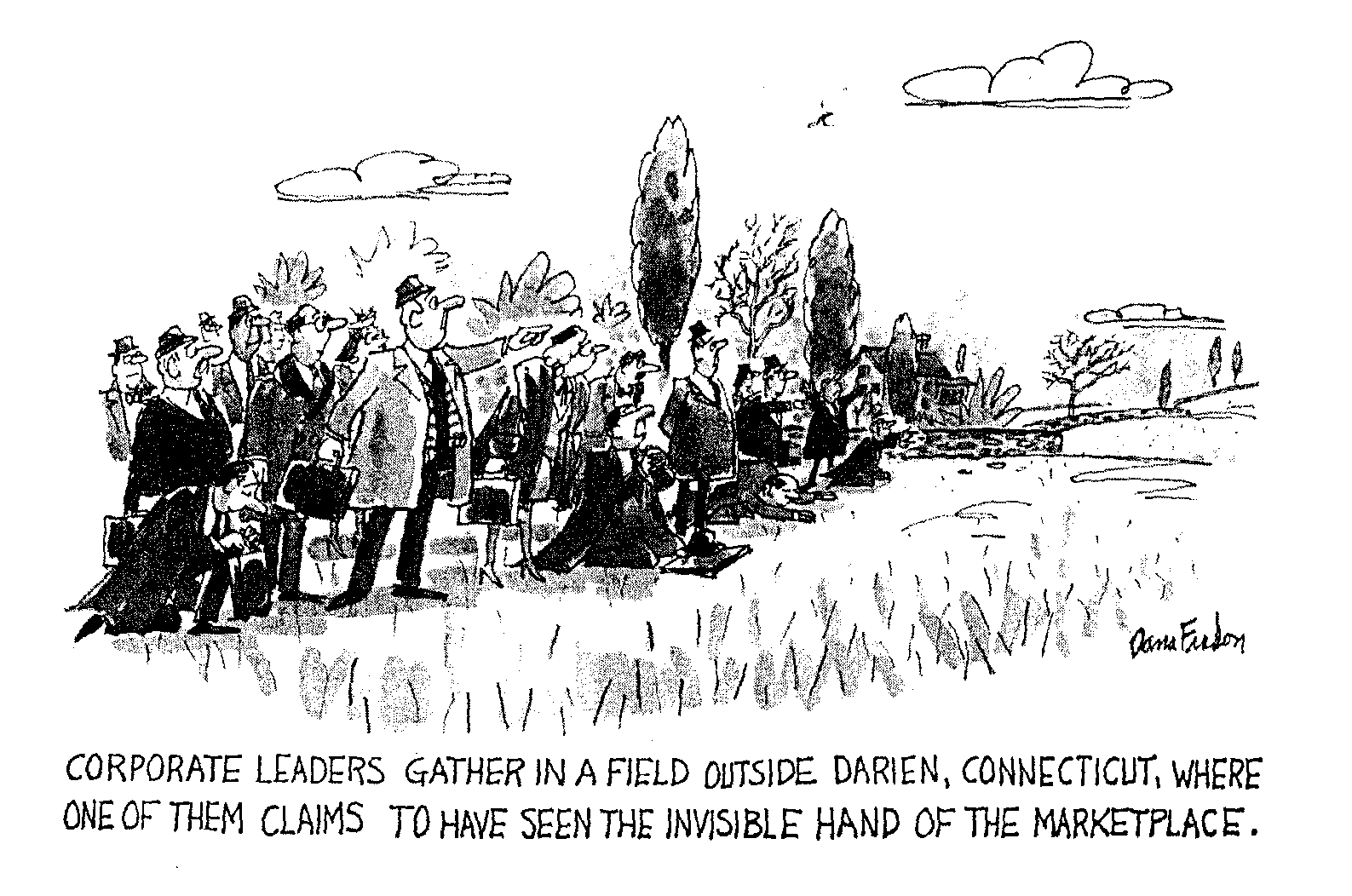

Lo que hace que nazcan los mercados y,

eso es realmente lo que hace imposible abrazar cualquier otra

explicación del origen del dinero que no sea la fábula de Smith, es

la intervención del gobierno, sin él no hay mercado en el sentido

capitalista del término. No se trata de una mano divina que

determina la asignación eficiente, sino de un νόμος, es decir,

una construcción social. El νόμος capitalista se configura a

través de los precios, para ello el dinero es esencial, pero un

dinero que requiere la intervención del estado no parece compatible

con la idea de un equilibrio natural en el que ese estado debe

limitarse a mantener y defender los derechos de propiedad y

solucionar las disputas sobre los mismos. La colaboración del estado

es imprescindible para crear y sostener el mercado imponiendo el

dinero para los intercambios a través de los tributos. El dinero,

según la fábula, debería nacer de una forma espontanea como la

evolución lógica del deseo irrefrenable del homo œconomicus de

intercambiar en su propio provecho, primero el trueque y luego el

dinero. No es negociable, ni siquiera con la realidad. En todo caso,

la realidad debe estar equivocada y, por lo tanto, debe ser, una vez

más, ignorada.

El dinero nace a

través del crédito, primero es una mera obligación no cuantificada

de carácter personal y, en consecuencia, no transmisible.

Posteriormente, se cuantifica en unidades y, sólo entonces, se

convierte en deuda y se puede transmitir. La razón de esta

conversión para Graeber es:

En lugar de

emplearse para adquirir cosas, se suelen usar para arreglar las

relaciones entre las personas. Sobre todo, para acordar matrimonios y

solventar disputas, especialmente las surgidas por asesinatos o daños

personales.

Hay muchas

razones para creer que nuestro dinero comenzó de la misma manera, e

incluso el verbo inglés para pagar (to pay) proviene originalmente

de una palabra que significaba «calmar, pacificar», como al dar a

alguien algo precioso, por ejemplo, para expresar lo mal que te

sientes por haber matado a su hermano en una pelea de borrachos y,

cuánto desearías que esto no se convirtiera en el origen de una

larga enemistad sangrienta.

En consecuencia, el

dinero nace en forma de obligación personal, después se cuantifica

para zanjar asuntos que nada tienen que ver con el intercambio de

bienes cotidianos. Sólo posteriormente, se convierte en algo

material y está normalmente vinculado a la guerra o la violencia, es

decir, para realizar intercambios entre extraños entre los que no

hay confianza. Es importante resaltar que cuando el dinero físico ha

desaparecido de circulación en diferentes períodos históricos, el

dinero virtual sigue existiendo. En contra de la creencia extendida

que el dinero virtual es algo reciente, los estudios

antropológicos nos muestran que, en durante largas épocas se ha

utilizado dinero virtual, sin que hubiera intercambio de dinero

físico. El dinero era la unidad utilizada para registrar y

administrar las deudas, sin que circulase materializado en monedas.

Para finalizar este

apartado, retomamos la neutralidad del dinero en la teoría

neoclásica. El postulado de neutralidad es fundamental en los

modelos de equilibrio general, vastos sistemas de trueque, en los que

existe perfecta información sin costes de transacción. En estos

mercados en equilibrio que sólo pueden ser perturbados por causas

“exogenas”, las cantidades demandas y ofertadas se cruzan para

establecer el precio de equilibrio. Pero si existe información

perfecta y no hay costes de transacción se sigue que ni el dinero ni

los intermediarios (bancos) son necesarios, el trueque debería

funcionar sin necesidad de lubricación. ¿Por qué?. Estamos en el

universo del relojero, con procesos reversibles, donde no existe la

termodinámica, por lo tanto, no hay “fricciones”, es una máquina

de movimiento perpetuo. Las bases de la teoría descansan en unas

hipótesis tan irreales que cuando se someten a escrutinio lógico se

derrumban. Como se expone en “Where does the money come from?:

Si, de hecho,

todo el mundo tiene información perfecta en cualquier momento acerca

de todo, como el subastador de Walras, pueden realmente intercambiar

bienes y servicios al estilo del trueque sin necesidad de una

mercancía como el dinero que les proporcione información acerca del

valor de las cosas de esos bienes y servicios. Entonces,

paradojicamente, bajo condiciones de perfecta información y

certidumbre, el dinero se convierte en redundante lo cual, por

supuesto, en primer lugar socava la explicación neoclásica del los

orígenes del dinero como mercancía para el intercambio.

En la economía

neoclásica, el dinero siempre parece provenir de los intercambios en

el mercado, en contra de la percepción general que primero se

obtiene el dinero y después se produce para vender en el mercado. Es

decir, el capital financiero es previo a la producción como señaló

Karl Marx de esta forma:

Este es el por qué se llama “capital-ismo”. Por lo que construir

un modelo que comienza con el mercado liquidando y asignando y, a

continuación, tratar de encajar el dinero como un velo sobre lo

anterior carece de sentido.

Por todo ello como

sostenía Hyman Minsky:

...no podemos

entender cómo funciona nuestra economía, primero solucionando los

problemas de asignación y, después, añadiendo las relaciones

financieras; en una economía capitalista la asignación de recursos

y la determinación del precio están integradas con la financiación

de la producción, las posiciones en los bienes de capital, y el

vencimiento de los pasivos. Esto significa que los valores nominales

(precios monetarios) importan: el dinero no es neutral.

Finalmente, si el

dinero es una mercancía no hay explicación plausible para el dinero

fiduciario que está sólo respaldado por confianza. En realidad,

todo dinero es siempre fiduciario aunque sean monedas de metales

preciosos que tanto cautivan la imaginación. Como dijo el

historiador Niall Ferguson:

El dinero no es

metal. Es confianza grabada.

La relevancia

de la deuda en los ciclos económicos

De la neutralidad

del dinero se deriva la desaparición de los bancos y, del sistema

financiero de los modelos del paradigma neoclásico. No son más que

una correa de transmisión para que la economía real funcione mejor

al facilitar las transacciones. Importante, sin duda, pero su estudio

nos distraería de lo realmente relevante que es el mercado como

lugar de encuentro entre agentes económicos que buscan maximizar su

utilidad a través de intercambios de bienes y servicios.

Por eso, la creación del dinero y el

nivel de endeudamiento no tienen relevancia, ni siquiera son cosas

que podamos vincular. Desde este punto de partida, no puede

sorprender que ante los elevados niveles de endeudamiento, previos al

estallido de la crisis financiera, nadie tuviera la más mínima

preocupación. Por el contrario, la ebullición de productos

financieros cada vez más sofisticados elaborados por la creatividad

e ingenio de una pléyade de entusiastas participantes en los

mercados financieros, parecían crear riqueza de la nada, desafiando

las leyes de la termodinámica, pero reduciendo y controlando los

riesgos; algo que desde fuera sólo podía ser visto como el milagro

de la multiplicación de los peces y los panes. No había ningún

milagro, ni los mercados financieros con el egoísmo en estado

químicamente puro de sus participantes fijaban los precios

correctamente de los activos, ni la deuda era necesariamente algo

positivo. Como veremos en posteriores entradas, las asimetrías en la

información tienen consecuencias devastadoras en los mercados de

crédito introduciendo sesgos que agudizan los vaivenes en la

economía real.

En contra de esta percepción, expondré

algunas de la razones por las cuales la deuda privada tiene gran

relevancia y, en consecuencia, la creación de dinero también. La

siguiente afirmación es la clave y, merece ser estudiada con

detenimiento porque no concuerda con lo que se explica del

funcionamiento de los bancos en particular y, del sistema financiero

en general.

No obstante, antes debemos afrontar lo

que son concepciones completamente erróneas de lo que es un banco.

La primera, es la de considerar que se

trata de una especie de hucha donde se deposita el dinero para cuando

se necesite, sin que los bancos utilicen ese dinero. Se trata de una

visión completamente naíf pero era la que tenían en el RU una de

cada tres personas a las que se les pregunta sobre el sistema

bancario.

Otra idea errónea, mucho más

extendida, se refería a la transmisión de la propiedad del dinero

cuando es depositado en el banco. La mayoría de la gente de esa

encuesta, un 77%, pensaba que ese dinero les pertenecía legalmente a

ellos. Puede parece una idea similar a la anterior, pero no es así.

En este caso, hay gente que es consciente de que el banco emplea su

dinero, pero piensa que de alguna forma continúa siendo suyo. La

cuestión es que cuando se deposita el dinero se transfiere la

propiedad del mismo, adquiriendo el banco una deuda con su cliente

que refleja como un pasivo en su balance.

La tercera idea, que tenía un 61% de

los encuestados, era que los bancos eran mediadores entre ahorradores

e inversores. Esta concepción es consistente, con algunos matices,

con lo que cualquier economista neoclásico nos explicaría,

seguramente a través del modelo del multiplicador bancario. El

negocio consiste en captar el dinero de aquellos que no desean

consumir en este momento y, tienen un excedente para prestárselo a

los que no tienen dinero pero quieren invertirlo o gastarlo ahora

devolviendo una cantidad superior en el futuro. La labor de los

bancos es captar, agrupar los fondos para los préstamos y casar los

plazos (descalce de plazos) entre el tiempo que los diferentes

ahorradores prevén dejarle el dinero (o simplemente el tiempo

efectivo que realmente lo dejan aunque sean depósitos a la vista) y,

el tiempo que concede a los prestatarios para devolverlo. Su

beneficio proviene del diferencial que existe entre el interés que

paga a los clientes que le ceden su dinero y el que cobra a sus

prestatarios. Las grandes cantidades que manejan y los flujos de

entrada y salida (ley de los grandes números) les permiten, bajo

ciertas hipótesis de estabilidad, convertir plazos cortos o a la

vista en financiaciones a más largo plazo. En otras palabras y

simplificando, no necesitan alguien que les ceda dinero durante 30

años para financiar un préstamo hipotecario de ese mismo plazo.

La misión de los bancos es, en

consecuencia, casar esas operaciones y permitir que la salida de

dinero del flujo económico se vuelva a inyectar mediante préstamos.

De lo contrario, el flujo circular, tan repetido en los libros de

introducción a la economía, se contraería si ese dinero no fuera

reinyectado. El problema que puede surgir en este modelo es

esencialmente que los bancos se equivoquen y, presten demasiado a un

sector de la economía que no cumpla con las expectativas. Pero dado

que partimos de un modelo que tiende al equilibrio en el largo plazo,

esas equivocaciones se compensan y, por lo tanto, en ese largo plazo

las decisiones de los bancos no son importantes y pueden ser

ignoradas.

Aquí subyace una idea totalmente

errónea, como Kyenes señaló; y, es que elevados niveles de ahorro

han de producir elevados niveles de inversión que contribuyen al

flujo económico. Por el contrario, bajos niveles de ahorro

reducirían la inversión. En otras palabras, es el nivel de ahorro

el que determina la inversión. Veremos que dada la capacidad de los

bancos de crear dinero de la nada (ex nihlo) tal visión es

completamente inconsistente con la realidad.

Hay otra razón importante, tal vez la

verdadera y autentica razón, para dejar de lado al dinero y la deuda

de los modelos neoclásicos. Esa razón es el equilibrio que los

modelos neoclásicos imponen, que excluye crisis financieras como las

que padecemos. Hyman Minsky decía:

“El modelo

abstracto de la economía neoclásica no puede generar inestabilidad.

Cuando se construyó la síntesis neoclásica, los

bienes de capital, los acuerdos financieros que se centran entorno a

los bancos y a la creación de dinero, las limitaciones impuestas por

los pasivos (deuda) y los problemas asociados con el conocimiento

acerca de la incertidumbre del futuro fueron ignorados.”

La cuestión

esencial, es que los modelos neoclásicos no pueden prever la

existencia de crisis como la presente pues ignoran totalmente el

papel de los bancos y la deuda y, por consiguiente, de la creación

de dinero. Es cierto, que se pueden aplicar “imperfecciones” a

sus modelos en un intento de explicar en retrospectiva los hechos,

pero carece de cualquier valor. Tal como afirmó Robert Solow (2001)

al que cita Keen en Debuking Econcomics (2011):

…, el añadido

de “imperfecciones” resulta en un modelo que tiene mejor aspecto

y se ajusta mejor a los datos simplemente porque estas imperfecciones

han sido escogidas por economistas inteligentes para hacer que los

modelos funcionen mejor.

En nuestra economía cuando hay un

ciclo expansivo, tal como Shumpeter estableció, la demanda agregada

es igual a la producción más el aumento de la deuda. Por lo tanto,

el crédito, no puede provenir en exclusiva del ciclo económico

actual, sino que tiene que fundarse en las expectativas futuras que

la deuda representa y que tiene una representación monetaria en la

explosión de la liquidez.

Es importante tener presente que, una

vez iniciamos un ciclo de expansión de deuda estamos atrapados en un

proceso peligroso, pues no sólo necesitamos que la deuda se expanda

sino que lo haga a un ritmo igual o creciente. Esto no es nada

intuitivo, así que tomaremos un ejemplo de Steve Keen (2011) para

explicar el modelo de Shumpeter.

Tenemos una economía con un PIB de 1

billón de euros que crece al 10% anual en términos nominales con

una inflación del 5%. Esa economía aumenta su deuda a un ritmo del

20% anual, partiendo en el año cero de una deuda que es de 1,25

billones de euros. La demanda agregada de esa economía durante el

transcurso del año 0 será de 1,25 billones de euros, 1 billón de

la producción anual, más 250 mil millones del aumento neto de

deuda. La deuda total al final del año 0 será 1,5 billones por el

aumento del 20% respecto al inicio del año.

En el siguiente año, que denominaremos

1, el PIB continua creciendo al 10% nominal con la misma inflación,

pero el aumento de deuda se reduce a la mitad, el 10%. ¿Qué efectos

tiene sobre la demanda agregada esa reducción?.

La demanda agregada, que se deriva por

una parte de la producción será de 1,1 billones (el billón del año

pasado más el 10% de aumento nominal), la otra parte proviene del

aumento de deuda cuyo nivel es ahora de 1,5 billones (1,25 billones

iniciales más los 250 mil millones de aumento neto del año 0), será

de 150 mil millones. Así, la demanda agregada será 1,1 billones de

producción del año anterior más el aumento de deuda citado lo que

se traduce en un total 1,25 que es exactamente la misma demanda

agregada que el año anterior.

Sin embargo, el lector observará que

estamos hablando en términos nominales, luego estamos comparando

peras con manzanas, ya que la inflación anual es del 5% y, en

consecuencia, la demanda del año 1 es inferior en un 5% a del año

0. En otras palabras, una disminución a la mitad del ritmo de

aumento de deuda se traduce en una severa disminución de la demanda

agregada.

De este modelo, lo decisivo no es

percatarse de la importancia de mantener el ratio de endeudamiento

para mantener la demanda agregada, sino de dónde viene esa deuda.

En el modelo de Shumpeter como explica

Keen, se ignora el mercado de capitales y se simplifica suponiendo

que el ingreso que proviene de la retribución de los factores de

producción se emplea en el consumo y, el aumento de deuda financia

la formación bruta de capital. De lo cual, se deduce que el crédito

no puede venir de la retribución de los factores ya que se emplea en

consumo, no hay privación de consumo presente para diferirlo al

futuro. Eso es importante, pues nos da un punto de vista radicalmente

distinto de los modelos donde el crédito es una mera transferencia

entre los que desean ahorrar y los que quieren invertir.

La conclusión es que ese nuevo dinero,

que es prestado, es creado por los bancos de la nada (ex nihlo) lo

que en palabras de Keen nos lleva a afirmar:

“El sector

bancario, por lo tanto, debe tener la capacidad de crear poder

adquisitivo.”

Ciertamente, cuando

afirmamos que los bancos pueden crear dinero a través de los

préstamos, estamos diciendo que son capaces de crear poder

adquisitivo de la nada.

En el modelo de

Shumpeter, la severidad de los ciclos va a depender de como se emplea

el dinero creado, ya que no será igual que se emplee en inversiones

que generen aumentos de la producción que se aboquen al aumento del

precio de activos pre-existentes. En el primer caso, aunque los

ciclos de deuda conllevan recesiones no se produce la implosión del

sistema, pues existe un aumento real de la capacidad de producción.

En el segundo caso, estamos ante burbujas en el precio de

determinados activos, lo que denominaríamos esquemas Ponzi en

términos de Minsky. Es decir, no sólo hay compras de activos

producidos en el flujo anual, sino de activos pre-existentes. En este

caso, las consecuencias de los ciclos de implosión de deuda pueden

ser mucho más severas; especialmente, si el gasto gubernamental se

restringe (austeridad) y/o se combina con una baja inflación o

deflación.

Para visualizar

mejor el impacto que los cambios en el ritmo de aumento de la deuda

pueden provocar en la demanda agregada, en comparación con su

impacto en las cifras del PIB, reproduciremos las cifras que da Keen

de la economía de EEUU en los años 2007/8 y 2008/9, con el modelo

de Shumpeter.

| Año | 2007/08 | 2008/09 |

| Crecimiento real | 2,30% | -2,70% |

| Inflación | 4,30% | 0,00% |

| PIB Nominal | 14,29 B $ | 14,19 B $ |

| Deuda Nominal | 40,6 B $ | 42,1 B $ |

| Tasa de variación de la deuda | 28,10% | 10,70% |

| Crecimiento de la deuda | 4 B $ | 1,52 B $ |

| Demanda nacional agregada | 18,3 B $ | 15,7 B $ |

| Variación de la demanda nominal | N/A | -2,6 B $ |

| Tasa de variación de la demanda nominal | N/A | -14,20% |

| Demanda agregada real | 18,3 B $ | 15,7 B $ |

| Tasa de variación de la demanda real | N/A | -14,20% |

Una advertencia,

como la inflación fue del 0%, la demanda real y nominal coinciden.

Creo que la cifra del -14,2% nos indica, claramente, el impacto

brutal en la demanda agregada que tuvo la crisis financiera, nada más

y nada menos que 2,6 billones de dólares con una disminución

importante de la tasa de variación de la deuda, que no obstante

continuaba creciendo a una nada despreciable cifra del 10,7%. Si

comparamos la cifra de 2,6 billones con los 100 mil millones que

disminuyó la estimación de la producción anual, nos percatamos de

cuánta importancia tiene la deuda y, por ende, la creación de

dinero en nuestro sistema económico. No olvidemos que el nivel de

empleo viene determinado por la demanda agregada; por eso, no es

difícil colegir el desplome de la ocupación en España si pensamos

en términos de demanda agregada tal como la hemos definido ante la

caída brutal del crédito.

Otra advertencia,

la demanda agregada que hemos definido nada tiene que ver con la

igualdad contable que se explica en los libros de economía que se

refiere exclusivamente, no podría ser de otra forma ante la

irrelevancia de la deuda, al flujo circular económico por lo que la

producción es equivalente a la demanda agregada.

En definitiva, la

deuda y su variación, que debe ser alimentada mediante la creación

de dinero de los bancos, tienen un papel protagonista en la economía.

Si la deuda se invirtiera en actividades que aumentaran el flujo de

producción (posteriormente, haré una advertencia sobre esta

cuestión), los ciclos de deuda serían controlables. Sin embargo, el

problema es que la propia estructura y funcionamiento del sistema

bancario es un obstáculo para ello. El sistema tiende necesariamente

a generar burbujas de acuerdo con la hipótesis de inestabilidad de

los mercados financieros de Minsky.

Finalmente, voy a

dar una pincelada a lo que Keen denomina el impulso del crédito, que

es la aceleración o desaceleración en la tasa de variación de la

deuda. Keen establece que existen tres factores esenciales para

entender el impacto de la deuda en la economía:

- El nivel de deuda

- La tasa de

variación de la deuda

- La tasa de

aceleración de la tasa de variación de la deuda

Todos los

anteriores factores comparados con el PIB que es una magnitud de

flujo.

El primer factor,

nos muestra cuál es la carga que el sector financiero representa

sobre la economía medida como el diferencial de los intereses que

cobra sobre los préstamos y paga a los depósitos ajustados por el

nivel de inflación. Este dato es importante para posteriores

entradas, pues como veremos, el derecho de señoreaje que obtiene el

sector bancario es el interés que cobra sobre los préstamos, si

crea préstamos de la nada la diferencia anterior se amplia, lo que

genera incentivos para aumentar la deuda (especialmente porque el

riesgo de impago es transferido al estado) y, en consecuencia, la

carga que el sistema financiero representa sobre la sociedad.

El segundo factor,

muestra el impacto sobre el aumento o la disminución de la demanda

agregada (ver los ejemplos anteriores). También, podemos decir que

muestra claramente aquello que los modelos que omiten la deuda no

tienen en cuenta.

El tercer factor,

es más elusivo, muestra la tendencia de crecimiento del producto y

del empleo a corto plazo. Keen nos dice que el impulso del crédito

es la clave de la naturaleza cíclica de la economía que explica de

la siguiente forma:

“Para

mantener una tasa de empleo estable, la tasa de crecimiento de la

demanda agregada debe ser igual a la tasa de crecimiento del empleo y

la productividad del trabajo, ambas relativamente estables. Pero,

ya que la tasa de crecimiento de la demanda agregada depende de la

tasa de crecimiento del PIB y de la aceleración de la deuda, una

tasa de crecimiento estable de la demanda agregada requiere una

constante aceleración de la deuda.”

Lo anterior es un

poco enrevesado y nada intuitivo pero veamos cuál es la lógica en

palabras de Keen:

“La lógica aquí proviene de la simple extrapolación de

observar que el nivel de demanda agregada es la suma del PIB más el

cambio de la deuda: dado lo anterior, el cambio en la demanda

agregada es igual al cambio en el PIB más la aceleración de la

deuda. Por lo tanto, el factor que determina el impacto de la deuda

sobre la tasa de crecimiento económico—y de ahí el cambio en la

tasa de desempleo—no es la variación de la deuda, sino la tasa de

variación de la tasa de variación.”

|

| Correlación entre la demanda agregada financiada por deuda en EEUU y desempleo |

Esta es la

explicación de los ciclos de crédito que dominan la economía en

los cuales los bancos, omitidos por los análisis convencionales

(recordemos la Gran Moderación) tienen el papel protagonista. La

única manera de evitar los ciclos sería que la aceleración de la

deuda fuera cero. Si hay una aceleración positiva constante se sigue

que la deuda sería prácticamente infinita en relación al PIB con

el transcurso del tiempo, lo que es absurdo.

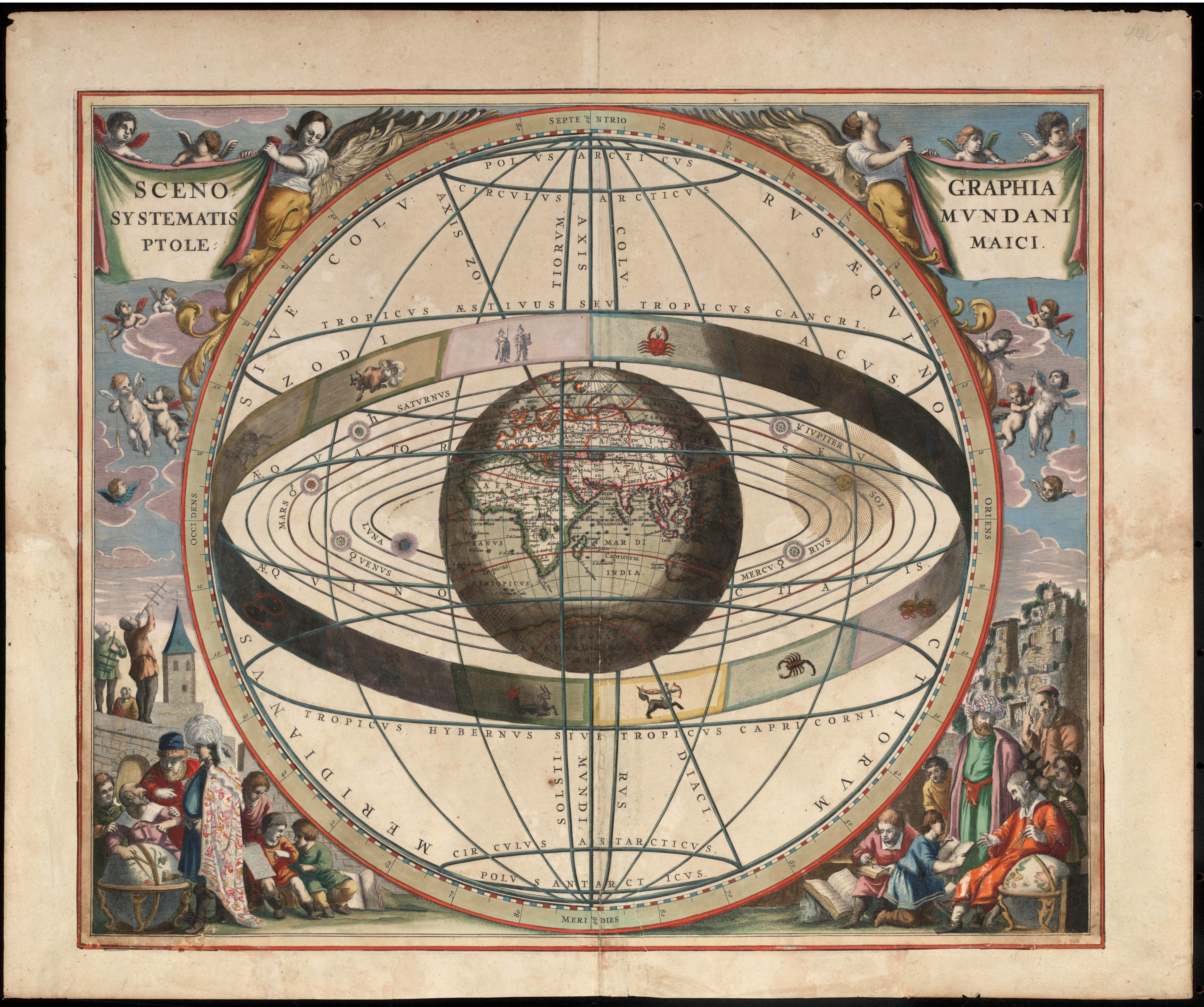

Las dos grandes

crisis del capitalismo en los últimos cien años han tenido como

protagonista los ciclos de expansión de deuda que ha financiado una

demanda agregada muy superior al flujo de producción anual. La

respuesta de la economía dominante ha sido una vez más mirar hacia

otra parte y, ante la evidencia del desastre hablar de imperfecciones

e introducir “epiciclos” y “equantes” en sus modelos para

asegurarnos que ahora sí que lo pueden explicar.

El propósito de

esta explicación es enfatizar la importancia del dinero y la deuda

en el sistema económico en contraposición con los modelos

neoclásicos que sistemáticamente la omiten. No es una mera cuestión

académica, pues sobre la base de esos modelos, se confeccionan

políticas económicas que producen resultados que son, en muchos

casos, deficientes y, en otros, simplemente catastróficos. Keen concluye que

no es posible omitir la importancia decisiva en la economía de la

deuda y del sistema financiero:

Los datos

respecto de la deuda confirman las conclusiones que se pueden alcanzar

evaluando la coherencia lógica—o la falta de ella—en la teoría

neoclásica: todas las elecciones metodológicas realizadas por la

economía neoclásica eran erróneas. La creencia que la economía

puede ser reducida a la microenconomía es falsa; dinero y crédito

no pueden ser ignorados, el capitalismo no puede ser modelizado con

un único “agente representativo”, las finanzas desestabilizan la

economía y, la economía esta en permanente desequilibrio.

Es imprescindible,

tener una perspectiva sobre el peso real y decisivo que tienen los

bancos con su capacidad de crear dinero mediante deuda en nuestra

economía y, los efectos devastadores que ese poder tiene sobre la

vida de la inmensa mayoría de la población. Lo más impactante, es

la casi total ignorancia que existe de esta realidad, ignorancia que

no me cabe duda es querida y fomentada por aquellos que detentan y

sacan provecho de ese poder. Como dice Keen explicando la Gran

Depresión (1929) y la Gran Recesión (2007/8) en relación con el

papel del sistema bancario:

Esto concuerda

con una de las implicaciones del modelo monetario del capitalismo. …:

los bancos aumentan sus beneficios mediante el aumento de deuda y, en

consecuencia, tienen un incentivo para incrementar la deuda lo más

rápidamente posible. La forma más fácil de hacerlo es financiando

esquemas Ponzi, los cuales son la seña de identidad tanto de los

“Roaring Twenties” como de los “Noughty Nineties”

En entradas

posteriores, desarrollaré la hipótesis de la inestabilidad de

Minsky y, las razones por las que el sistema bancario propicia tal

inestabilidad cuando nos detenemos en los detalles de su

funcionamiento y, cuáles son las evidentes ventajas que un sistema

de dinero soberano ofrece sobre el actual, por desvincular la

creación de dinero de la deuda, que como hemos comprobado tiene un

papel protagonista en las grandes crisis del capitalismo. Finalmente,

consideraré el fenómeno desde el punto de vista de la economía

ecológica y, veremos que esas inversiones “productivas” que

persigue el aumento del flujo no son, a día de hoy, una solución al

problema.